Indennità di trasferta: cos’è e come funziona?

Le trasferte di lavoro (anche chiamate “missioni”) consistono in un’assegnazione temporanea di un lavoratore a una sede diversa da quella consueta per esigenze aziendali. Oltre alla retribuzione standard, i trasfertisti hanno diritto a ricevere ristori integrativi, sotto forma di rimborsi spese oppure di un’indennità.

In questo articolo scoprirai che cosa si intende per indennità di trasferta e come viene calcolata. Analizzeremo inoltre le diverse modalità con cui viene tassata e ti forniremo infine una carrellata di ciò che prevedono i Contratti collettivi nazionali.

Punti chiave:

L’indennità di trasferta è un compenso aggiuntivo che spetta ai lavoratori assegnati temporaneamente a un’altra sede di lavoro al fine di compensare lo stress psico-fisico dell’assenza da casa.

L’eventuale diritto all’indennità di trasferta e il relativo importo sono definiti dai CCNL.

Sono possibili tre tipologie di rimborso: rimborso forfettario (in cui l’azienda versa al lavoratore una somma prestabilita), rimborso a piè di lista (basato sulla presentazione di una nota spese) e rimborso ibrido o misto.

A seconda dell’importo e del luogo in cui si svolge la missione, l’indennità di trasferta può essere esente da imposte e contributi.

Cos'è l'indennità di trasferta?

Quando un lavoratore viene assegnato temporaneamente a una sede di lavoro diversa dalla sede usuale prevista nel suo contratto di lavoro, si parla di trasferta o missione. La parola chiave di questa modalità di lavoro è “temporaneamente”: a differenza dei trasferimenti, infatti, le trasferte costituiscono un cambiamento di sede provvisorio e per un periodo di tempo limitato. Una volta completata la missione, il lavoratore tornerà alla propria sede di lavoro originaria.

I lavoratori e le lavoratrici in trasferta hanno diritto a ricevere il rimborso delle spese sostenute. Ciò può avvenire in modo forfettario (diaria) oppure dietro presentazione di una nota spese (rimborso analitico).

A seconda del proprio CCNL, i lavoratori potrebbero avere diritto anche a ricevere una somma integrativa, nota come indennità di trasferta, per compensare il disagio causato dal cambio temporaneo di sede. Questo importo, che si somma alla normale retribuzione, viene erogato per tutti i giorni in cui la persona si trova in trasferta e può essere fisso oppure calcolato in percentuale sullo stipendio. L’indennità di trasferta è soggetta a tassazione; la legge prevede però dei limiti entro cui tale somma è esente da imposte e contributi.

Trasferte all'estero e in Italia

Le trasferte possono avvenire all’interno del comune in cui ha sede l’impresa, in un comune diverso sul territorio italiano o all’estero. Questo aspetto influisce sensibilmente sul regime fiscale e sulla tassazione applicati all’indennità di trasferta:

Se la missione avviene nello stesso comune, l’indennità è soggetta all’imposizione contributiva e fiscale ordinaria (ad esclusione delle spese di viaggio).

Se invece le trasferte avvengono in un altro comune o all’estero, l’indennità risulterà esente sia a livello fiscale, sia a livello contributivo, a patto di non superare determinate soglie (più elevate per l’estero e diverse a seconda della modalità di rimborso spese o erogazione dell’indennità).

Come funziona il calcolo dell'indennità di trasferta?

L’importo dell’indennità dipende da quanto indicato nel proprio CCNL di riferimento. Può essere fisso oppure calcolato come una percentuale della paga giornaliera. Un lavoratore ha diritto a ricevere l’indennità per tutte le giornate in cui lavora da un’altra sede, inclusi eventuali giorni non lavorativi (riposi settimanali, festività o assenze per malattia o infortunio). Non viene invece corrisposta per le giornate di assenza ingiustificata o in caso di permessi non retribuiti.

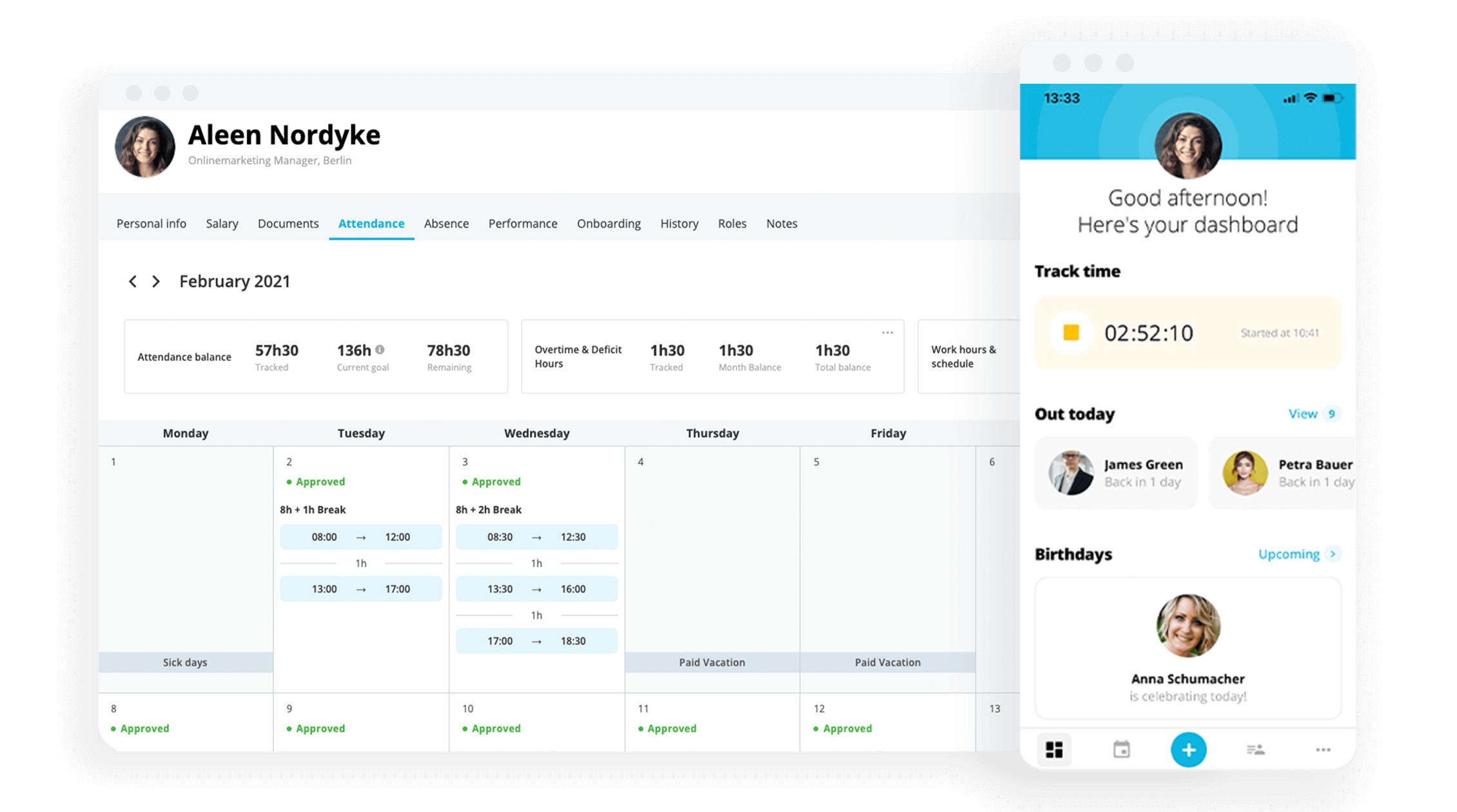

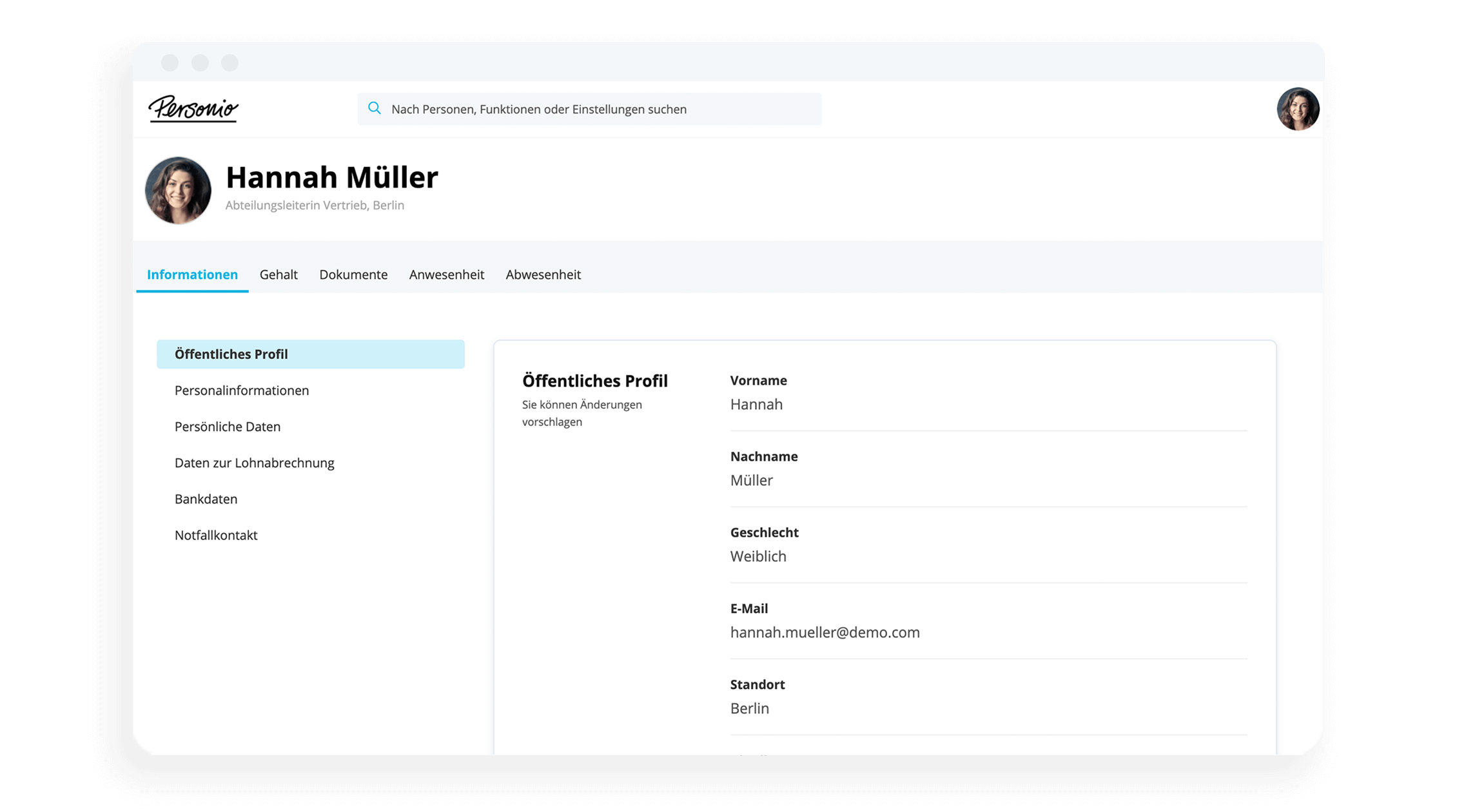

Un sistema di gestione HR efficiente può aiutarti a semplificare i processi amministrativi e minimizzare gli errori. Da una singola interfaccia potrai tenere traccia delle trasferte del personale, delle note spese, dei rimborsi e delle indennità da corrispondere in busta paga.

La tassazione delle diverse tipologie di indennità di trasferta

Per le missioni all’estero o in altri comuni e fino a un determinato importo, l’indennità di trasferta erogata non concorre al reddito da lavoro dipendente ed è di conseguenza esente da imposte e contributi. La parte eccedente la soglia è invece soggetta a tassazione e contribuzione. Di seguito troverai maggiori dettagli sulle soglie da rispettare per l’esenzione.

1. Indennità di trasferta forfettaria

I lavoratori per cui è prevista un’indennità giornaliera ricevono una somma prestabilita (a forfait) per ogni giorno di trasferta. L’indennità a forfait è esente da imposte o contributi se inferiore alle seguenti soglie:

€ 46,68 per trasferte in Italia;

€ 77,46 per trasferte all’estero.

Se l’importo è maggiore, sulla quota eccedente andranno calcolate imposte e contributi. Ad esempio, nel caso in cui l'azienda invii un dipendente all’estero e stabilisca un’indennità di trasferta giornaliera pari a € 90: di questi, € 77,46 saranno esenti, i restanti € 12,54 saranno considerati imponibili.

2. Rimborso spese di trasferta a piè di lista

Nel rimborso a piè di lista o analitico, il lavoratore documenta le spese sostenute in una nota spese (incluse le spese marginali, quali ad esempio i costi per i caselli autostradali, i parcheggi, la lavanderia o le spese telefoniche). Il lavoratore consegna all’azienda anche i relativi giustificativi, quali scontrini, ricevute, fatture.

Il rimborso erogato dall’azienda è sempre esente da tassazione fino a una certa soglia:

€ 15,49 per trasferte in Italia;

€ 25,82 per trasferte all’estero.

Vediamo un esempio pratico: un dipendente in trasferta all’estero spende un totale di € 500. Di questi, € 570 sono costi di trasporto, vitto e alloggio. I restanti € 30 sono invece spese marginali (parcheggi, pedaggi autostradali): di questi, € 25,82 saranno esenti, mentre i restanti € 4,28 saranno imponibili.

3. Rimborso ibrido / rimborso spese misto

Come suggerisce il nome, il rimborso spese misto o ibrido è un mix delle due modalità appena descritte: alcune spese (ad esempio per il viaggio o l’alloggio) vengono rimborsate dietro presentazione di una nota spese, mentre a copertura di altri costi il lavoratore riceve un forfait.

I rimborsi spese risultano esentasse. Per quanto riguarda il forfait, invece, i limiti per l’esenzione da imposte e contributi sono rispettivamente:

€ 30,99 per trasferte in Italia;

€ 51,65 per trasferte all’estero.

Mettiamo il caso di un dipendente in trasferta a cui l’azienda paga le spese di viaggio e l’alloggio. Per il vitto riceve invece un rimborso a forfait pari a € 50 al giorno. Di questi, € 30,99 saranno esenti, mentre i restanti € 19,01 saranno imponibili.

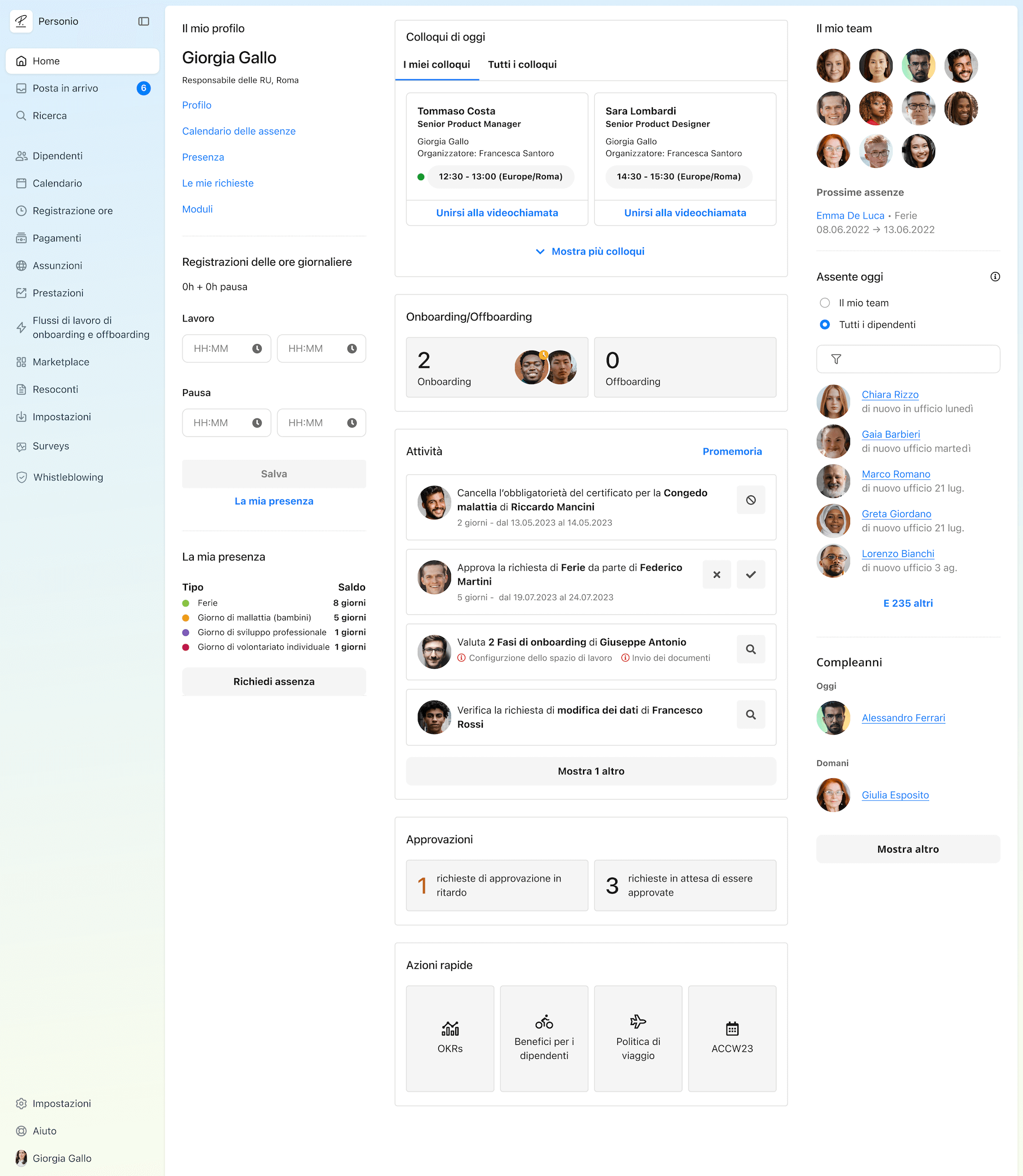

Semplificare la gestione del personale?

Semplificate i processi HR con Personio, il software all-in-one per l'amministrazione delle risorse umane, le paghe e il reclutamento.

Prova Personio gratuitamenteIndennità di trasferta: cosa prevedono i contratti collettivi in Italia?

Nell’ambito di una buona strategia di HR management, è importante conoscere le specifiche dei contratti validi per i propri dipendenti. L’indennità di trasferta non è normata da alcuna legge (l’unico riferimento è l’Art. 51 del TUIR sulla “Determinazione del reddito da lavoro dipendente”, che indica come viene trattata la trasferta a livello fiscale e contributivo). Per i dettagli su importi e modalità di erogazione di rimborsi e indennità occorre quindi consultare il proprio Contratto collettivo nazionale del lavoro. Di seguito troverai un riepilogo dei CCNL più diffusi:

CCNL Commercio: al lavoratore spetta il rimborso spese, oltre a una diaria, che non deve essere “inferiore al doppio della quota giornaliera della retribuzione di fatto di cui all’art. 208; qualora non vi sia pernottamento fuori sede la diaria verrà ridotta di un terzo”. In caso di missioni della durata superiore a un mese oppure abituali, l’importo della diaria sarà ridotto del 10%.

CCNL metalmeccanici – artigianato: oltre ai rimborsi delle spese di viaggio, al lavoratore andrà corrisposta una diaria giornaliera, il cui importo dovrà essere stabilito con un accordo sindacale o regolamento aziendale.

CCNL metalmeccanici – industria: in alternativa ai rimborsi spese per pranzo, cena o pernottamento, il datore di lavoro può versare un’indennità forfettaria pari a € 44,47 per l’intera trasferta, € 11,97 per il pasto (pranzo o cena) o € 20,53 per il pernottamento; per ottenere il rimborso a forfait il lavoratore non deve presentare alcuna documentazione. Questo CCNL prevede anche un “compenso per il tempo di viaggio”.

CCNL Edili industria: oltre al rimborso spese, un operaio che presti servizio presso un “cantiere diverso da quello per il quale è stato assunto e situato oltre i limiti territoriali di cui all’art. 38” avrà diritto a ricevere una diaria del 10%.

CCNL chimici farmaceutici: per trasferte della durata compresa tra 12 e 24 ore, i lavoratori hanno diritto a un’indennità pari al 50% dello stipendio giornaliero; se le trasferte sono molto frequenti, tale indennità è ridotta del 20%.

CCNL Trasporti e spedizione merci – Confetra: l’indennità di trasferta varia per le missioni su suolo nazionale o estero e in base alla durata; nello specifico:

Servizi su territorio nazionale dalle 6 alle 12 ore: € 21,80;

Servizi su territorio nazionale dalle 12 alle 18 ore: € 33,02;

Servizi su territorio nazionale dalle 18 alle 24 ore: € 41,16;

Servizi su territorio estero dalle 6 alle 12 ore: € 29,94;

Servizi su territorio estero dalle 12 alle 18 ore: € 43,05;

Servizi su territorio estero dalle 18 alle 24 ore: € 60,49.

7. CCNL studi professionali: oltre al rimborso spese, è prevista una diaria di € 15 al giorno per le missioni della durata compresa tra 8 e 24 ore e di € 30 per le missioni di durata superiore. Se la missione dura oltre un mese è prevista una riduzione della diaria del 10%.

Conclusione

Per fornire informazioni precise ed evitare dubbi e malumori, i responsabili della gestione delle risorse umane e coloro che si occupano dell’amministrazione del personale e dell’elaborazione delle buste paga devono conoscere come funziona l’indennità di trasferta, anche a livello reddituale e contributivo. Per automatizzare i processi le aziende possono affidarsi a sistemi intelligenti come Personio, riducendo così la probabilità di commettere errori.

Domande frequenti

Quando si ha diritto all’indennità di trasferta?

Il dipendente che viene inviato in trasferta ha diritto di ricevere il rimborso delle spese effettuate e spesso anche un’indennità che compensi il disagio subito. Perché si possa definire trasferta, l’incarico deve essere temporaneo, funzionale all’attività lavorativa e deve prevedere il ritorno alla sede abituale al termine della missione. Per le specifiche sul calcolo dell’indennità di trasferta, occorre consultare il proprio CCNL di riferimento.

Indennità di trasferta e diaria sono la stessa cosa?

Alcuni CCNL utilizzano i due termini in modo intercambiabile. Tuttavia, in genere la diaria è un rimborso forfettario delle spese di viaggio sostenute, mentre l’indennità di trasferta vera e propria è una somma erogata per compensare il disagio del temporaneo cambio di sede.

Un dipendente può rifiutarsi di andare in trasferta?

No, il dipendente è obbligato ad accettare l’incarico che gli viene richiesto per comprovate esigenze aziendali. Un rifiuto costituirebbe un’inadempienza e potrebbe essere un motivo valido per il licenziamento.

Disclaimer

Il contenuto fornito attraverso il nostro sito web (compreso il contenuto legale) ha il solo scopo di fornire informazioni generali e non vincolanti e non costituisce in alcun modo una consulenza legale. Le informazioni presentate non sostituiscono e non intendono sostituire la consulenza legale fornita, ad esempio, da un avvocato che si occupa della tua situazione specifica. A questo proposito, si esclude qualsiasi responsabilità o garanzia per l'attualità, l'accuratezza e la completezza delle informazioni fornite.