Rimborso per spese di viaggio e trasferta: i costi deducibili per le aziende

Come gestire i rimborsi per le spese di viaggio deducendo il massimo possibile? Questo articolo tratterà il tema del rimborso delle trasferte per lavoro, analizzandone le diverse tipologie, i costi deducibili per le aziende e come calcolare le spese di viaggio complessive. La corretta gestione dei rimborsi è fondamentale per un processo rapido ed efficiente che soddisfi i dipendenti e rispetti le normative fiscali vigenti.

Punti chiave

Le spese di viaggio in ambito aziendale comprendono i costi legati a trasporto, vitto e alloggio che il dipendente anticipa durante la sua trasferta.

Le aziende devono rimborsare le spese di viaggio sostenute dai dipendenti, rispettando i limiti stabiliti dai contratti collettivi di lavoro o dalle politiche interne.

Per calcolare le spese complessive di viaggio bisogna determinare il costo al Km per il trasporto utilizzando le tabelle ACI, poi aggiungere le altre spese, come vitto e alloggio.

Esistono tre tipologie di rimborso per spese di viaggio e trasferta: a piè di lista (analitico), forfettario e misto – ciascuna con deducibilità diverse.

Per chi lavora in smart working, i rimborsi per trasferta costituiscono base di reddito se forfettari, mentre non lo sono se analitici.

Contenuti

- 1Cosa sono le spese di trasferta lavorativa?

- 2Chi paga le spese di trasferta?

- 3Come calcolare le spese di viaggio?

- 4Tipologie di rimborso per spese di viaggio e deducibilità

- 5Rimborso delle spese di alloggio

- 6Rimborso chilometrico: come funziona e come si calcola

- 7Rimborsi spese dei lavoratori in smart working

- 8Conclusione

- 9Domande frequenti

Cosa sono le spese di trasferta lavorativa?

Le spese di viaggio sono una componente cruciale per molte organizzazioni i cui dipendenti vanno in trasferta per lavoro. Tali importi comprendono principalmente i costi di trasporto, vitto e alloggio che il personale spesso anticipa di tasca propria, durante la sua trasferta. In altre parole, sono tutte quelle spese sostenute dal dipendente per portare a termine le sue attività lavorative in luoghi diversi dalla sede abituale dell'azienda. Talvolta, si possono considerare spese di viaggio anche quelle in un contesto meno occasionale, come lo spostamento giornaliero casa-ufficio, qualora sia impegnativo. Queste casistiche devono essere specificate all’interno del contratto di lavoro e variano in base alle politiche aziendali.

Chi paga le spese di trasferta?

Di norma, è il dipendente che anticipa le spese sostenute durante una trasferta. Tuttavia, l'azienda è tenuta a rimborsare queste spese, purché siano giustificate e rientrino nei limiti stabiliti dalle policy interne o dai contratti collettivi di lavoro. Il rimborso varia a seconda dei casi e delle regole aziendali ma, in generale, l'obiettivo è quello di coprire gli importi necessari affinché il dipendente possa svolgere il suo lavoro in trasferta senza incorrere in costi eccessivi. Inoltre, una buona gestione dei rimborsi per spese di viaggio, vitto e alloggio può contribuire a un incremento dell’employer branding, in virtù della maggiore attenzione verso i dipendenti.

Come calcolare le spese di viaggio?

Calcolare le spese di viaggio può essere sfidante ed è importante farlo correttamente per garantire un rimborso adeguato al dipendente e a norma di legge. Innanzitutto, è necessario calcolare il costo chilometrico per la distanza percorsa, che tiene conto di tutte le spese legate all'utilizzo del veicolo come usura, manutenzione e carburante.

Per determinare il costo chilometrico, ci si basa sulle tabelle ACI, Automobile Club d'Italia, che vengono aggiornate e pubblicate dalla Gazzetta Ufficiale ogni anno entro il 31 dicembre, e sono valide per l'anno successivo.

Le tabelle ACI contengono informazioni su modello, marca e serie del veicolo, a cui corrispondono un certo costo al Km e un fringe benefit annuale. Dopo aver determinato tale costo chilometrico, bisogna calcolare le spese di viaggio aggiungendo le altre spese indispensabili come vitto, alloggio ed eventuali pedaggi.

Tipologie di rimborso per spese di viaggio e deducibilità

Dal punto di vista fiscale, le spese di viaggio sono trattate diversamente a seconda delle politiche aziendali e dei limiti di deducibilità previsti dalla legge. Infatti, esistono limiti di deducibilità per le spese di viaggio a seconda dei metodi di rimborso e del contesto geografico della trasferta, ossia entro i confini nazionali o all'estero.

Vediamo nel dettaglio le tre tipologie di rimborso per spese di viaggio e trasferta, con le relative deducibilità:

1. Rimborso a piè di lista (analitico): limiti di deducibilità

Il rimborso a piè di lista prevede il rimborso delle spese effettivamente sostenute dal dipendente e documentate tramite fattura elettronica, scontrino o ricevuta fiscale. Per quanto riguarda le spese di vitto e alloggio, la legge prevede deducibilità fino a 180,76 euro al giorno per trasferte in Italia e 258,23 euro per trasferte all'estero (deducibili IRES, IRPEF e IRAP). La spesa di trasporto con veicoli pubblici è deducibile per intero, mentre per trasferte con mezzo proprio o a noleggio si adotta il rimborso chilometrico in base alle tabelle ACI. Inoltre, in caso di fattura elettronica intestata all'azienda, questa può detrarre l'IVA e, in questo caso, le spese di vitto e alloggio non comportano limitazioni di importo o tipologia di struttura ricettiva.

2. Rimborso spese forfettario: totale deducibilità dal reddito d'impresa

Il rimborso spese forfettario, noto anche come “diaria”, prevede un importo fisso giornaliero non legato alle spese effettivamente sostenute dal dipendente. Questo tipo di rimborso è esente dall'imponibilità fino a 46,48 euro al giorno per trasferte in Italia e 77,47 euro al giorno per quelle estere. In questo caso, il rimborso a forfait non richiede la presentazione di ricevute o scontrini fiscali, ma è importante rispettare i limiti stabiliti per garantire la deducibilità dal reddito d'impresa.

3. Rimborso spese misto: totale deducibilità

Infine, esiste il sistema di rimborso misto, che combina elementi del rimborso a piè di lista e del rimborso forfettario. Nel caso misto con rimborso a piè di lista per vitto oppure alloggio, l'importo esente è di 30,99 euro al giorno in Italia e 51,65 euro al giorno all'estero, con deducibilità IRES e IRPEF, mentre l'IRAP non è deducibile. Se il sistema misto prevede invece un indennizzo a forfait con rimborso a piè di lista sia per il vitto che per l’alloggio, l'importo esente scende a 15,49 euro al giorno in Italia e 25,82 euro al giorno all'estero. Per quanto riguarda l'IRAP, la deducibilità è garantita solo per la quota del rimborso analitico.

Rimborso delle spese di alloggio

Il rimborso delle spese di alloggio varia in base alla sede di lavoro del dipendente, indicata nel contratto di lavoro e ubicata nell'unità produttiva dell'impresa o, in alternativa, presso il domicilio fiscale del collaboratore. In aggiunta, l'Agenzia delle Entrate sottolinea che se il dipendente parte per la trasferta dal proprio domicilio invece che dalla sede di lavoro, l'importo eccedente del rimborso per il tragitto casa/trasferta viene considerato reddito imponibile. Ad esempio, se un dipendente parte da casa per una trasferta di 100 km e la distanza tra la sede di lavoro e la destinazione è di 80 km, l'eccedenza di rimborso per i 20 km aggiuntivi concorre alla formazione del reddito da lavoro imponibile del dipendente.

Rimborso chilometrico: come funziona e come si calcola

Se un dipendente utilizza il proprio veicolo per una trasferta, ha diritto al rimborso chilometrico, che come abbiamo accennato viene calcolato in base alle tabelle ACI e al numero di chilometri percorsi. Facciamo un esempio pratico su come calcolare le spese di viaggio per un dipendente che percorre 700 km con una BMW 225E XDRIVE 1.5 ACTIVE TOURER 245CV (tabelle ACI – autoveicoli elettrici ed ibridi plug-in in produzione)

Secondo le tabelle ACI, il costo chilometrico per questo veicolo è di 0,6194€. Moltiplicando il costo chilometrico per il numero di chilometri percorsi (0,6194€ x 700 km), otteniamo un totale di 433,58€. A questo punto, bisogna aggiungere le spese extra sostenute dal dipendente, per determinare il totale da rimborsare.

Rimborsi spese dei lavoratori in smart working

Con l’avvento dello smart working, l’Agenzia delle Entrate ha introdotto misure più specifiche per i rimborsi spese. In particolare, per chi lavora in smart working le somme che rimborsa l’azienda basate su criteri forfettari si sommano al reddito da lavoro del dipendente. Invece, i rimborsi spese riconosciuti con criteri analitici, che determinano la quota di costi sostenuti dal dipendente per ciascuna tipologia di spesa (connessione internet, energia elettrica etc), non vengono aggiunti al reddito del dipendente. Per le imprese è possibile dedurre i rimborsi spese per lo smart working ai sensi dell'art. 95 comma 1 del TUIR.

Conclusione

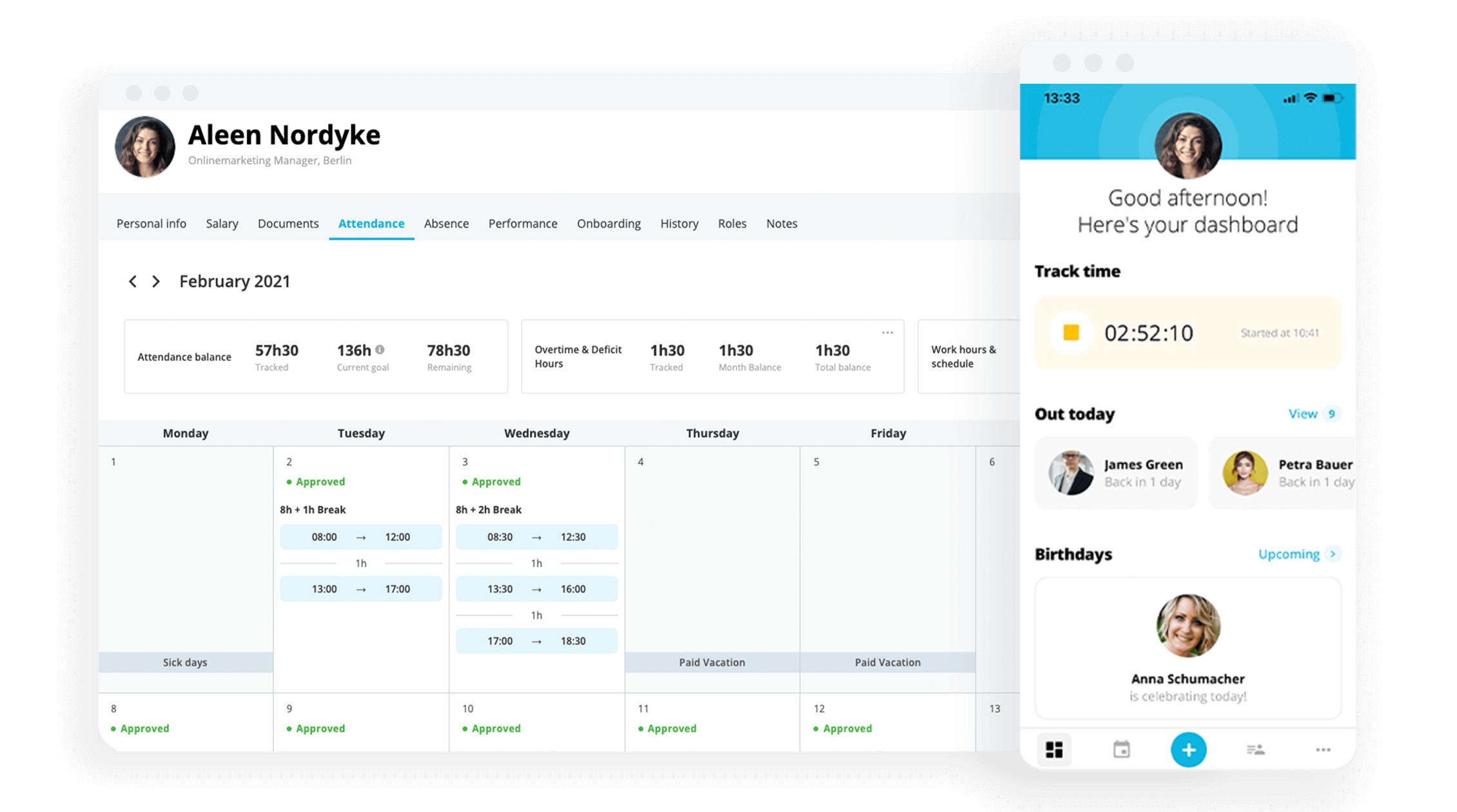

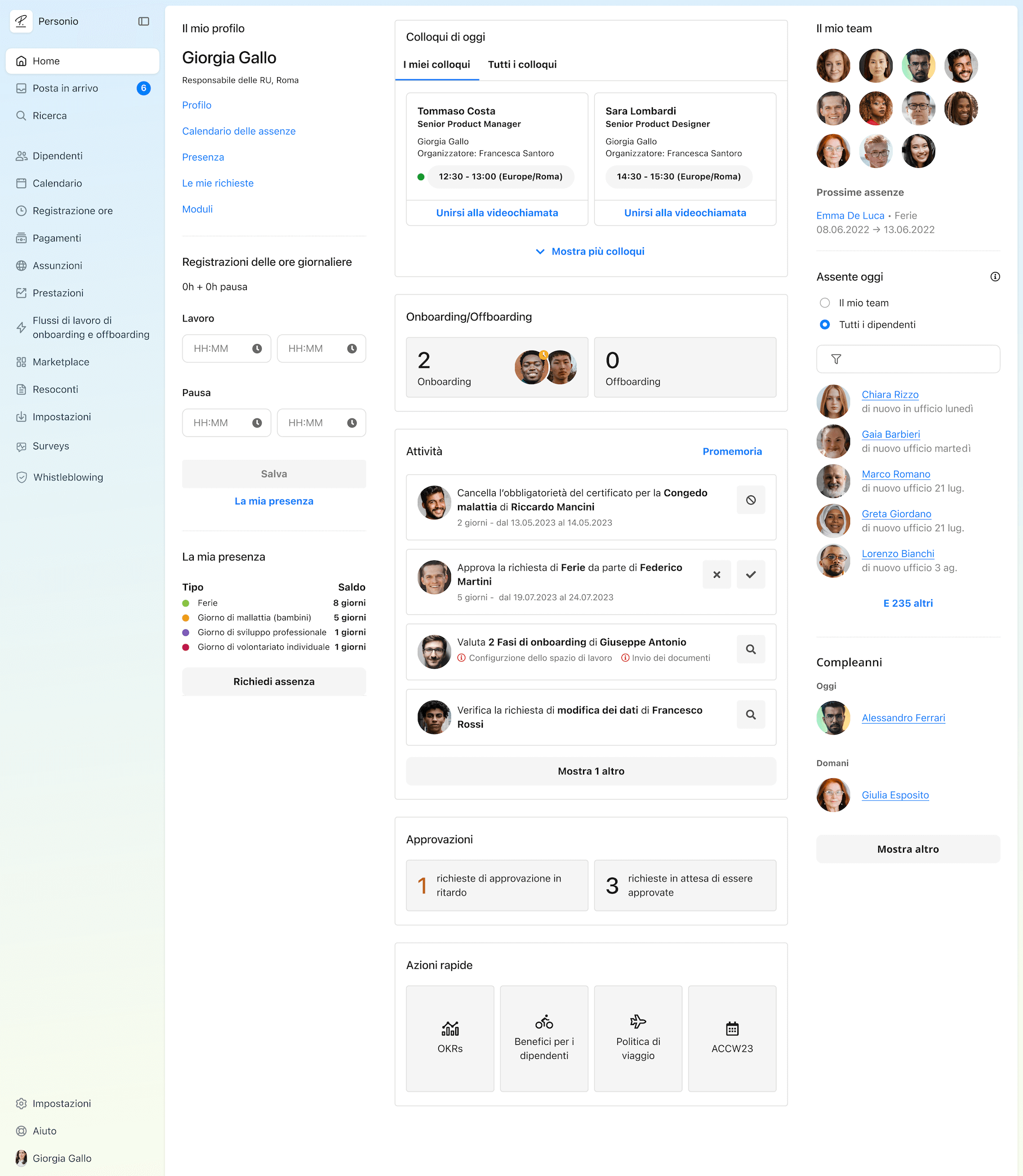

In conclusione, gestire i rimborsi spese per i dipendenti può essere un processo complesso che richiede la conoscenza delle diverse tipologie di rimborso e delle relative deducibilità. Per semplificare tutte le note spese e la contabilità, ti suggeriamo di valutare l’utilizzo di una piattaforma HR come Personio.

Domande frequenti

Cosa si intende per spese di viaggio e trasferta?

Per spese di viaggio nel contesto aziendale si intendono i costi legati a trasporto, vitto e alloggio che il dipendente sostiene durante una trasferta lavorativa.

Come si calcolano le spese di viaggio e trasferta?

Per calcolare le spese di viaggio si determina il costo chilometrico utilizzando le tabelle ACI e si aggiungono le altre spese indispensabili come vitto, alloggio e pedaggi.

A quanto può ammontare un rimborso spese?

L'importo del rimborso spese dipende dalla tipologia di rimborso (a piè di lista, forfettario o misto) e dai limiti stabiliti dalla legge o dalle politiche aziendali. Il range di rimborso deducibile varia da 15,49 a 258,23 euro.

Disclaimer

Il contenuto fornito attraverso il nostro sito web (compreso il contenuto legale) ha il solo scopo di fornire informazioni generali e non vincolanti e non costituisce in alcun modo una consulenza legale. Le informazioni presentate non sostituiscono e non intendono sostituire la consulenza legale fornita, ad esempio, da un avvocato che si occupa della tua situazione specifica. A questo proposito, si esclude qualsiasi responsabilità o garanzia per l'attualità, l'accuratezza e la completezza delle informazioni fornite.